Notícia

Dez anos depois, Lei de Falências ainda pede ajustes

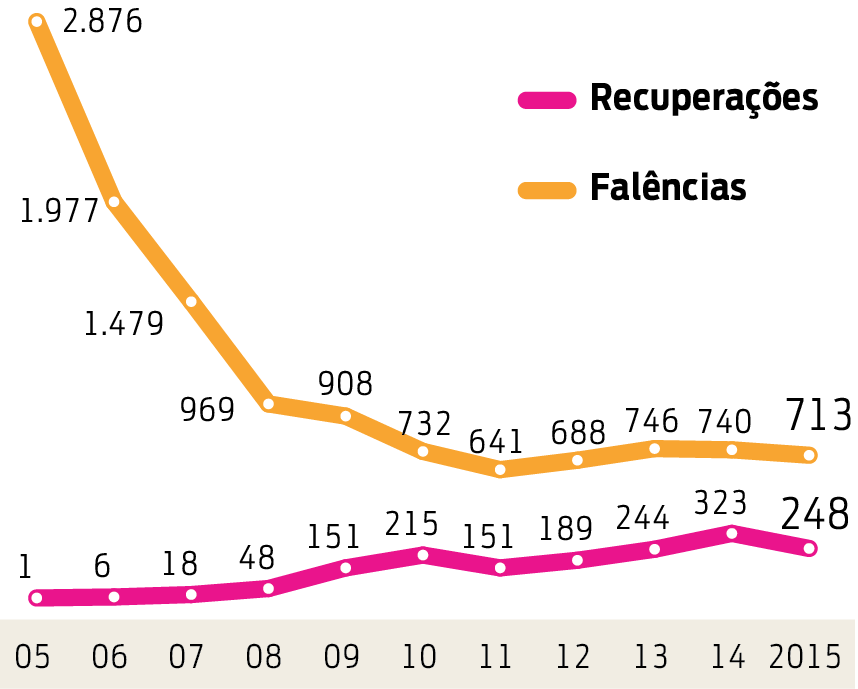

No ano passado, 740 companhias faliram no país, enquanto o número de recuperações aceitas pela Justiça ficou em 323

Dez anos depois de entrar em vigor, a atual Lei de Falências teve o mérito de transformar a recuperação judicial em uma alternativa ao fechamento de empresas. Seu funcionamento, no entanto, ainda precisa ser aperfeiçoado para que se inverta a realidade prática dos negócios com problemas: a falência ainda é o fim mais comum, mesmo com uma alternativa que poderia mantê-los ativos.

Uma pesquisa da consultoria Deloitte mostra que advogados, credores e juízes enxergam diversos pontos de melhoria na aplicação do processo de recuperação. Os aperfeiçoamentos poderiam ser um incentivo para que a recuperação se torne mais comum do que as falências.

No ano passado, 740 companhias faliram no país, segundo dados da Serasa. É um número menor do que os 2,8 mil negócios fechados em 2005, quando começou a valer a nova lei, mas ainda é mais do que o dobro do número de recuperações aceitas pela Justiça: 323 no ano passado.

Em parte, a queda nas falências reflete uma melhora no ambiente econômico após o ajuste feito entre 2003 e 2004, além da oferta da opção pela recuperação – medida inaugurada com o processo da Varig e que não teve sucesso em salvar a empresa da falência.

Sinais da crise

Os sinais de que uma empresa pode precisar de um processo de recuperação para se reerguer:

- Metas deixam de ser atingidas;

- A rentabilidade cai rapidamente;

- Pagamentos de impostos e contas começam a ser atrasados;

- Ativos livres são comprometidos para manter a empresa “rodando”.

Melhorias na aplicação da lei, segundo o sócio da área de Financial Advisory da Deloitte Luis Vasco, poderiam ser um incentivo para acelerar a mudança cultural para que ela seja mais eficiente. “A cultura no Brasil ainda é de se negarem os problemas. A empresa procura uma saída sozinha, em vez de buscar a reestruturação”, diz.

Lacunas

Do ponto de vista dos credores, a lei é falha ao não permitir a inclusão de todos os débitos na recuperação. Adiantamentos de crédito para exportadores, por exemplo, não entram na conta, fazendo com que o objetivo de melhoria da saúde financeira da empresa seja cumprido apenas parcialmente.

Outra questão levantada é o fato de a Justiça entender que os créditos concedidos a empresas em recuperação não têm preferência no eventual fracasso do plano. Isso inibe a concessão de empréstimos para empresas que precisam se refazer de uma crise.

Em outra frente, advogados defendem que credores possam votar contra a permanência do controlador (que pode relutar em entregar a empresa em caso de a recuperação não andar) e mecanismos que deem mais velocidade ao processo. Uma opção está na forma de aprovação da recuperação: a sugestão é que sejam necessários percentuais menores de credores para a aprovação, desde que com garantias mínimas previstas em lei.

O processo também poderia ser melhor organizado, segundo os juízes entrevistados na pesquisa. Uma sugestão é que credores isolados não se manifestem nos autos e que seja feita uma avaliação de mercado para se verificar a viabilidade da blindagem garantida pela lei.

Dez anos de recuperação

A nova lei de falências foi publicada em 2005 e instituiu a recuperação judicial. Desde então, o número de recuperações aumentou, mas não superou o número de falências. Uma pesquisa feita pela Deloitte mostra alguns aperfeiçoamentos necessários à lei.

Melhorias possíveis

- Abrangência de entidades como cooperativas, sociedades de economia mista e concessionárias.

- Possibilidade de credores votarem contra a permanência do controlador.

- Inclusão de todos os credores, incluindo alienação fiduciária e ACC.

- Possiblidade de apresentação de plano alternativo pelos credores.

- Solidariedade do prejuízo entre credores para a manutenção da empresa.